インボイス制度とは?

企業が受ける影響と講ずべき対応策を解説

2023年(令和5年)10月1日開始のインボイス制度は、企業にとって大きな影響を及ぼす制度改正であり、内容も複雑です。

当記事では、インボイス制度の概要やインボイス(適格請求書)の詳細、仕入税額控除の仕組み、インボイス制度によって売り手・買い手が受ける影響、企業が講ずべき対策などをわかりやすく解説し、内容を整理していきます。

目次

インボイス制度(適格請求書等保存方式)とは?

2023年10月1日開始のインボイス制度(適格請求書等保存方式)は、2019年10月1日に導入された消費税の複数税率(特定の品目のみ軽減税率8%とし、残りは10%とする制度)に対応するための制度です。

政府がインボイス制度を導入する目的は次のとおりです。

- 軽減税率によって混在した消費税8%と10%を正しく算出するため

- 正確な消費税額把握・申告による益税(消費税納税義務のない事業者が受け取った消費税を、合法的に自社の利益とすること)を解消するため

インボイス制度は、大企業、中小企業、小規模事業者、フリーランスを問わず、ほぼすべての事業者に影響を及ぼす可能性があります。

事前に理解しておきたい消費税の仕入税額控除

インボイス制度を理解するには、消費税の仕入税額控除についても知っておく必要があります。仕入税額控除とは、消費税の二重課税を解消するための仕組みです。

課税事業者(消費税を納める義務がある事業者)は「何かを販売したときに相手から受け取った消費税額」から、「仕入時に支払った消費税額」を差し引き、その差額を消費税として納付します。

出典:国税庁 消費税の仕組み

例えば売上70,000円で消費税7,000円を受け取り、 仕入50,000円で消費税5,000円を支払っていたときは、 7,000円-5,000円で2,000円が納める消費税となります。

仕入税額控除の対象となる取引は次のとおりです。

- 商品などの棚卸資産の購入

- 原材料などの購入

- 機械・建物、車両・器具備品などの事業用資産の購入または賃借

- 広告宣伝費、厚生費、接待交際費、通信費、水道光熱費などの支払い

- 事務用品、消耗品、新聞図書などの購入

- 修繕費

- 外注費

ビジネスで発生する消費税の多くが仕入税額控除の対象になります。消費税のかからない従業員への支払いや移住用社宅の賃料などは、仕入税額控除の対象外になります。

インボイス制度においては、この仕入税額控除の取り扱いが大きく変わることで、多くの事業者が影響を受ける可能性があります。

インボイス制度の基礎知識|仕入税額控除や発行の条件

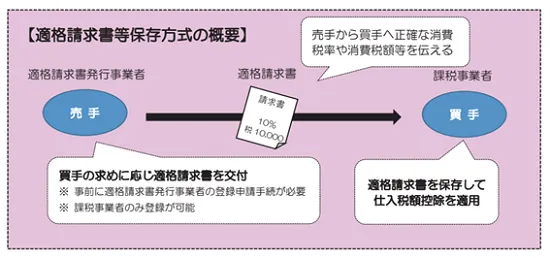

出典:国税庁 適格請求書等保存方式(インボイス制度)の手引き

インボイス制度の仕組みを簡単に言うと、「消費税額がパッと見でよくわかるようにした書類である、インボイス(適格請求書)を発行して取引を行うこと」です。

インボイス制度の基礎知識として、現行の区分記載請求書等保存方式との違いや仕入額控除の注意点、事業者がインボイスを発行する条件を解説します。

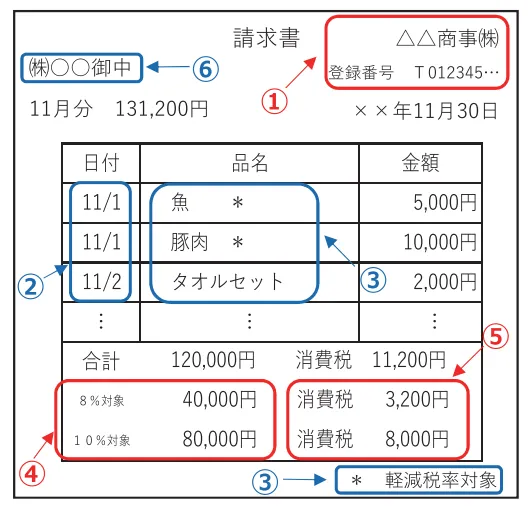

インボイスの詳細と区分記載請求書との違い

インボイスとは、商品やサービスの売り手が買い手に対して、正確な適用税率(8%か10%か)や消費税額などを伝える書類です。

発行した請求書や納品書などがインボイスとして認められるには、必要な項目をあらたに記載する必要があります。

まずインボイス制度導入前の2022年現在で導入されている、区分記載請求書等保存方式について簡単に解説します。

この区分記載請求書等保存方式とは、複数税率導入前の必要項目に加えて「軽減税率の対象品目であること」「税率ごとの対価額」を記載した、区分記載請求書で取引を行う制度です。

運用予定は2023年9月30日までです。多くの事業者は、現在この方式で請求書などを発行しているのではないでしょうか。

区分記載請求書には、次の項目の記載を行います。

- 請求書発行事業者の氏名または名称・・・①上段

- 取引年月日・・・②

- 取引の内容(軽減対象税率の対象品目であること)・・・③

- 書類の交付を受ける事業者の氏名または名称・・・⑥

そしてインボイスは、区分記載請求書の項目へさらに次の3項目を追加して発行します。

- 登録番号・・・①下段

- 税率ごとに区分して合計した対価の額・・・④

- 税率ごとに区分した消費税額など・・・⑤

なお、インボイスとするために必要な項目は、1枚の書類にまとめなくても問題ありません。

「複数の書類相互の関連が明確である」「取引内容を正確に把握できる方法で交付されている」という条件を満たせば、インボイスとしての発行・保存が認められます。

出典:国税庁 適格請求書等保存方式(インボイス制度)の手引き

インボイスを発行できるのは適格請求書発行事業者である課税事業者

インボイスは誰でも発行できるわけではありません。インボイスが発行できる事業者になるには、国税庁に適格請求書発行事業者として登録する必要があります。

登録の流れは次のとおりです。

- 「適格請求書発行事業者の登録申請書」を作成する(紙または電子)

- 申請書を提出する(インボイス登録センターへの提出やe-Taxでの電子申請など)

- 通知される登録番号を保管し取引先へ周知する

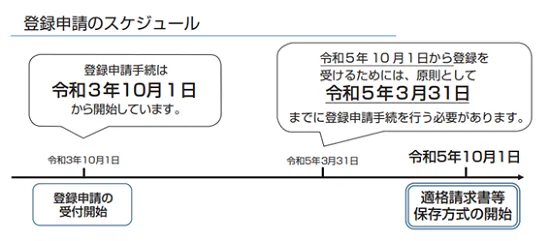

制度が始まる2023年10月1日からの登録に間に合わせるには、2023年3月31日までに登録を行います。

出典:国税庁 適格請求書等保存方式(インボイス制度)の手引き

ただし、適格請求書発行事業者として登録できるのは、消費税の納付義務がある「課税事業者」のみです。特定の期間にて課税売上高が1,000万円以下の「免税事業者」のままでは、インボイスを発行できません。

免税事業者が登録するには、事前に「消費税課税事業者選択届書」を所轄の税務署へ提出し、課税事業者になっておく必要があります。

ただしこのケースで課税事業者となった元免税事業者は、課税売上高が1,000万円以下でも消費税の申告・納税の義務が発生します。

インボイス制度における登録番号とは

登録番号とは、インボイスを発行するため行う適格請求書発行事業者の登録のときに、税務署から通知される番号です。

法人番号を有する課税事業者であれば「T+13桁の法人番号」、個人事業主や人格のない社団などは「T+数字13桁」という登録番号になります。

登録番号は、税務署での審査を経て適格請求書発行事業者となったときに、税務署から送付される「登録通知書」にて確認が可能です。登録通知書には、登録番号の他に公表情報なども載っています。

請求書などをインボイスとして発行するには、登録番号を必ず記載しなければなりません。非常に大切な数字となります。

万が一登録通知書を紛失した場合、原則として再発行は行われない予定なので注意しましょう。

e-Taxでの電子申請の場合は、電子による登録通知を希望することで、電子データとして登録番号が受け取れます。紛失防止の観点から国税庁も電子を推奨しているため、登録番号は電子での受け取りをおすすめします。

免税事業者との取引だと仕入税額控除が受けられない

「なぜインボイス制度が世間を騒がせているのか」という疑問の起因は、仕入税額控除が受けられない可能性が出てくることです。

インボイス制度では、インボイスを発行していない取引において、仕入税額控除を適用できません。

そして前述のとおり、インボイスを発行できるのは適格請求書発行事業者に登録した課税事業者のみです。

つまり免税事業者のままではインボイスを発行できないので、免税事業者と取引する場合、これまで仕入税額控除していた金額分の消費税も納める必要が出てきます。

例えば売上200万円で消費税20万円受け取り・仕入80万円で消費税8万円支払いであっても、8万円が差し引かれず20万円を丸々申告・納税しなければなりません。

この仕入税額控除が適用できないことが、売り手・買い手ともに取引のあり方を見直す必要性につながっています。

インボイス制度導入で売り手・買い手が注意すべき影響とは?

インボイス制度導入によって、売り手・買い手ともに必要経費や取引相手が大きく変わる可能性があります。注意すべき影響を見ていきましょう。

取引先が免税事業者だと買い手の費用負担が増える

課税事業者がインボイスを発行できない免税事業者と取引する場合、仕入税額控除が適用できない分だけ、課税事業者が納めるべき消費税額が増加する可能性があります。

これは免税事業者の立場から見ても好ましくない状況です。これまでの取引相手が、「費用負担が増えるから、インボイスを発行できる別の課税事業者へ取引先を変更します」「課税事業者にならないと取引を止めます」などと、取引が減ってしまう可能性もあるでしょう。

なお、免税事業者同士の取引であればそもそも仕入税額控除を行う必要がないので、この限りではありません。

売り手収入が減少する可能性がある

免税事業者が課税事業者になる場合、これまで納めずに合法的に利益とできた消費税分も申告・納税する必要があります。そのため、実質的には収入が減少する可能性があります。

売り手・買い手ともに事務負担が増える

インボイス制度に対応するためには、「請求書のフォーマット変更」「インボイスの発行・管理」「消費税の正確な把握・申告・納税」「税務調査への対応」などの事務負担が増加します。

人員が少ない中小企業やフリーランスなどにとって、新たな経理・事務作業が増えるのは大きな負担になるでしょう。

インボイス制度で企業(買い手)が対応すべきことは

インボイス制度では、システムや設備の導入といったインボイスを発行する企業(売り手)側の準備に注目が集まりがちですが、インボイスを受領する企業(買い手)側の準備も忘れてはいけません。これからインボイス制度に対応する上で、インボイスを受領する企業(買い手)側が意識すべきことをまとめました。

取引先が適格請求書発行事業者か確認し購買業務を行う

取引先が適格請求書発行事業者であるかを、事前に確認し購買業務を行いましょう。インボイスを発行できない相手だと、仕入税額控除ができない分の費用増加を覚悟する必要があります。

現在取引している相手が免税事業者である場合、今後は適格請求書発行事業者の登録を受ける予定があるかを確認することも大切です。

相手が免税事業者を続ける場合は、「仕入税額控除が受けられない分の費用を負担する」「消費税分の値下げを交渉する」「取引先を替える」などの検討が視野に入ります。

登録の有無や取引継続については、こちらの意見を一方的に押し付けるのではなく、取引先との話し合いの場を持つようにしましょう。

電子帳簿保存法や電子インボイスについて確認しておく

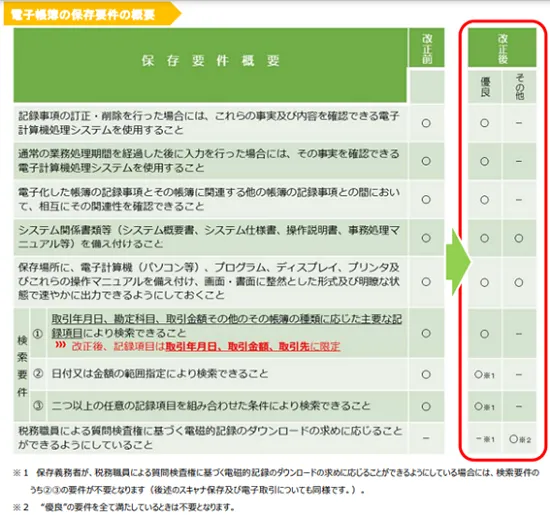

電子帳簿保存法(電帳法)とは、国税(法人税や所得税、消費税など)に関する帳簿や書類を、電磁的記録(電子データ)で保存することを認める法律です。

電子保存を認められるには、指定の機能を持つシステムの使用や検索条件を満たす必要があります。

インボイスも電子帳簿保存法の対象です。電子データとして残すインボイスを、電子インボイスといいます。

電子インボイスを取り入れると、「経理作業の電子化による効率化」「改ざんリスクの低減」「保管・検索・管理の容易化」「リモートワークでの請求書作成」などが行えるメリットがあります。

インボイス制度に対応するには新システムの導入を!

インボイス制度に対応するには、社内全体でインボイスに対応できる体制・システムの構築が必要です。経理・購買業務において、効率的かつ正確な作業ができる環境を整えるようにしてください。

弊社住友電工情報システムでは、インボイス制度に対応できるソリューションを提供しています。「楽々ProcurementII」と「楽々Document Plus」です。

| 楽々ProcurementII |

|

|---|---|

| 楽々Document Plus |

|

「楽々ProcurementII」と「楽々Document Plus」には、インボイス制度への対応以外にもペーパーレス化や文書・情報管理などに寄与する、さまざまな機能を実装しています。普段の業務フローや管理業務の大幅な改善が可能です。

資料請求やお問い合わせも無料で承っていますので、ぜひ気軽にご相談ください。